旗胜困境:2017年FPC营收33亿美元利润仅0.27亿、不足1%,或将不断被弱化

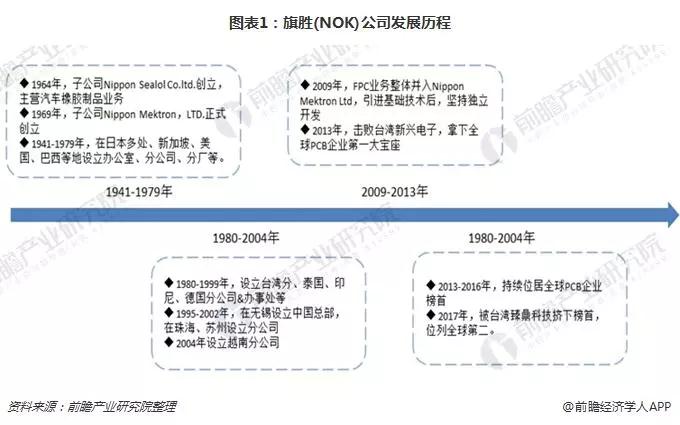

Nippon Mektron株式会社又称为NOK(中文简称旗胜),是目前全球最大的挠性板制造企业。公司前身为Japan Bearing Production Co.Ltd.,创立于1941年7月日本神户。

2016年以前,旗胜是全球规模最大的PCB企业;2017年新发布的榜单中,公司被台湾PCB龙头臻鼎科技挤下榜首,位居第二,意味着昔日全球最大的PCB企业旗胜(NOK)在PCB领域开始走向衰落。除被挤下榜首外,旗胜(NOK)发展至今,也经历了几个重要历史节点:

1964年,集团子公司Nippon Sealol Co.ltd.创立,主营汽车橡胶制品业务。

1969年,集团子公司Nippon Mektron,LTD.正式创立。

1941-1979年间,在日本多处(东京、静冈、福岛等)、新加坡、美国、巴西等地设立办公室、分公司、分厂等。

1985年,母公司名称Nippon Oil Seal Industry Co.Ltd.正式更名为NOK Corporation。

1980~1999年间,设立台湾分、泰国、印尼、德国分公司&办事处等。

1995年,设立中国无锡NOK-Freudenberg Oil seal Co.ltd。

1997年,设立珠海分公司(紫翔)。

2002年,设立苏州分公司。

2004年,设立越南分公司。

2009年,FPC业务整体并入Nippon Mektron Ltd。最初从美国Rogers公司引进了FPC的基础技术,之后一直坚持独自的技术开发,并拥有独自设计制造设备的优势。

2012年,击败台湾欣兴电子,拿下全球PCB企业第一大宝座。

2017年,被台湾臻鼎科技挤下榜首,位列全球第二。

经营不善,公司总收入和营业利润处于下滑通道

从旗胜(NOK)公司经营情况来看,2017年旗胜(NOK)公司被挤下全球PCB企业榜首的位置,一方面是由于臻鼎科技不断扩大经营,致规模增长迅速;一方面则是旗胜(NOK)公司经营业绩不理想。数据显示,2017年旗胜营业收入和营业利润分别为66.59、4.10亿美元,虽较2016年有所增长,但较2015年的68.11、4.41亿美元,却仍然有较大幅度的下滑。

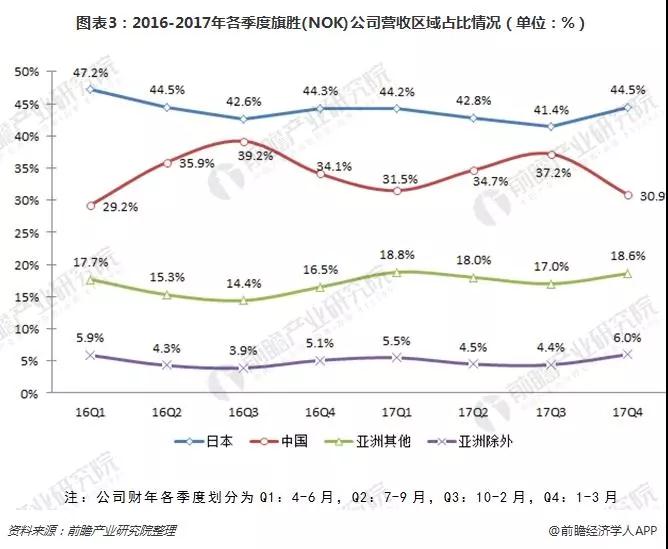

从各区域经营情况来看,根据2016~2017年旗胜(NOK)公司各季度区域营收占比,日本为公司的主要区域市场,营收占比约在44%左右;其次是中国,随着旗胜(NOK)公司在中国的大力布局,中国市场占公司总营收的34%左右。此外,亚洲其他地区收入占比约17%,亚洲以外地区收入占比约5%。各地区收入小幅波动,总体占比比较平稳。

注:公司财年各季度划分为Q1:4-6月,Q2:7-9月,Q3:10-2月,Q4:1-3月

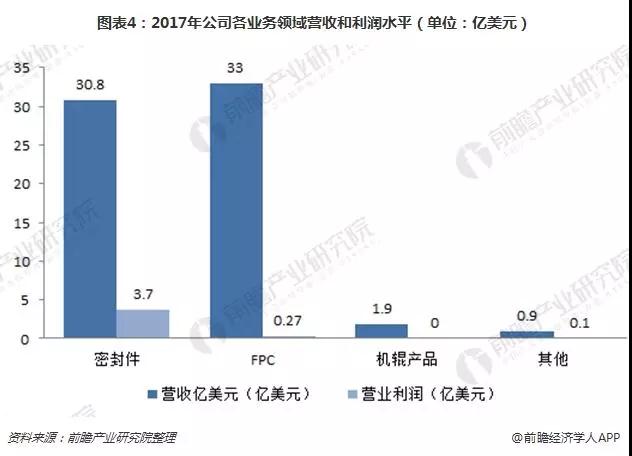

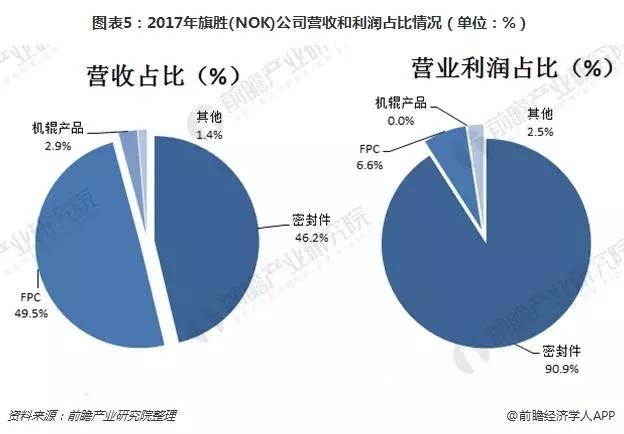

公司产品经营效益差距悬殊 营收占比近50%业务仅贡献6.6%利润

首先是主营业务营收占比情况。目前旗胜(NOK)公司主营业务主要分为三个板块:密封件产品、电子零部件产品、机辊产品。2017年受到日本本土汽车市场和中国大陆汽车市场的稳定需求拉动,公司密封件产品实现收入30.8亿美元,同比8.5%;实现营业利润3.7亿美元,同比9.9%。是公司三大板块业务中唯一收入和利润均增长的板块。

电子零部件产品主要是挠性印制电路板(FPC),是公司目前最大的业务板块。2017年虽然汽车市场对FPC需求强劲,但智能手机需求的大幅下滑,导致公司FPC业务增长乏力,2017年收入33.0亿美元,同比下降1.6%;营业利润0.27亿美元,同比增长400%(2016年基数很低濒临亏损)。

机辊产品近年受到全球打印机设计不断调整导致对机辊需求下降影响,经营情况堪忧,2017年实现收入1.9亿美元,同比下降7.8%;营业利润几乎为零。

从公司营收和利润占比,营收占比49.5%的FPC业务,营业利润占比仅为6.6%;营收占比46.2%的密封件业务则贡献了90%以上的营业利润,反映公司产品经营效益差距非常大。

公司FPC业务盈利能力弱 未来恐将弱化

全球第二、日本第一的PCB企业,旗胜(NOK)公司在全球范围内进行了FPC业务,公司除了在日本有3个生产基地外,海外基地有中国台湾(南屏工厂和龙山工厂)、中国大陆(在珠海2座工厂、苏州1座工厂)、泰国(老厂位于大城府,新工厂刚建成,可大规模进行对FPC的零件组装)、欧洲3座(德国2座:法兰克福的enmech工厂、埃尔克伦茨的Erkelenz工厂;1座工厂在捷克)。此外,公司曾在美国西岸设立3家工厂,但因美国PCB产业的持续衰退,目前已全部关闭。

从公司近年来FPC经营情况来看,尽管公司2017年以前持续蝉联全球PCB企业第一的宝座,但其FPC营收在2015年达到峰值后,2016年出现下滑,2017年则基本停滞。

营业利润方面,2014年达到2.27亿美元的高点后,2015-2017年出现了大幅下滑,2017年为0.27亿元,下降了近8倍。

下游需求上方面,数据显示,公司在Apple采购的FPC板供应份额约占30%-40%。苹果的销售极大的影响着公司FPC板业务。

综合以上因素,结合全球PCB产业发展趋势,未来随着全球PCB产业持续向中国大陆转移,产业集中度不断上升;智能手机增长疲软,品牌竞争激烈,苹果前景不明朗;公司多元化经营,FPC业务盈利能力弱等因素的影响下。公司未来可能弱化FPC业务的布局和经营,极端情况下,甚至可能出售FPC业务,退出FPC领域。

以上数据及分析均来自于前瞻产业研究院《2018-2023年中国印制电路板制造行业市场前瞻与投资战略规划分析报告》。

|

|

|

|||