沪电股份:黄石厂于2018Q2正式扭亏,汽车板专线19年底投产!

5G催生高频高速板需求大增,沪士电子作为多家顶级4G通讯设备商核心供应商将充分受益。5G时代,宏微基站数量大增,基站端AAU上PCB应用面积更大、消耗更多高频PCB板,BBU处理能力提升需要依托更高性能的高速PCB板。5G基站对PCB以及高频高速材料消耗量将大幅增加。同时,高频高速材料消耗量增加、加工难度加大也将推动单位面积板ASP上升。公司作为4G时代华为、诺基亚等的主要供应商,有望充分受益5G大潮。

汽车电子业务长期高景气、稳健成长。2017年公司车用PCB业务收入约11.3亿,位列国内PCB厂商第一,作为龙头,公司未来将持续受益整车电子化程度提升。

激励落地,老牌台系企业“青春再焕发”。18H1公司公布了调整后的限制性股票激励方案,以2.29元/股的价格向418人授予限制性股票。其中,首次授予的激励对象为417人,首次授予的限制性股票数量为4,471.09万股,金额共计1.02亿元,从公司经营业绩、个人绩效方面都明确了行权条件,公司激励问题正式落地。

黄石盈利、昆山本部搬厂后盈利能力持续恢复,业绩拐点显现

国内领先的通讯板企业

沪士电子股份有限公司自1992年4月成立以来一直立足于印制电路板的研发设计和生产制造。经过多年的市场拓展和品牌经营,现已发展成为我国中高端印制电路板的领先者,是印制电路板行业内的重要品牌之一,在行业内享有盛誉。2010年8月18日,公司成功登录深圳证券交易所中小企业板。

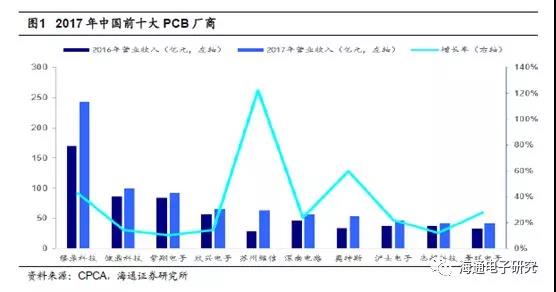

公司位居国内前十大PCB厂之列。在激烈的市场竞争中,公司已经在技术、质量、成本、品牌、规模等方面形成竞争优势,居行业领先地位。在NT Information发布的2017年全球PCB制造企业百强排行榜中,公司排名第19。

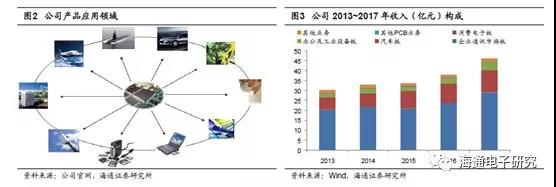

通讯板及汽车板占据公司收入近九成。2017年公司营业收入46.27亿元,归母净利润2.04亿元,2013~2017年收入复合增速11.28%。从收入构成来看,2017年企业通讯板、汽车板、办公及工业设备板、消费电子板四块业务分别占据公司营业收入的62.8%、24.4%、8.9%、6.4%,可见通讯板和汽车电子板构成了公司营业收入的主要部分。

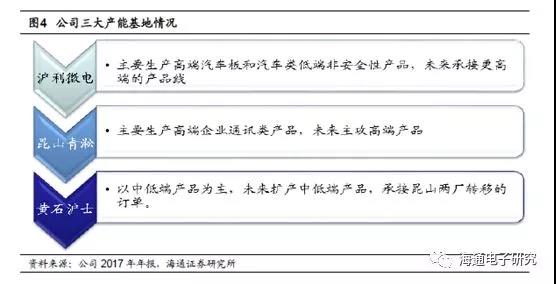

目前拥有三大产能基地,黄石厂是未来扩产主要基地。公司目前共有三个厂区:昆山主厂即昆山沪士青淞厂(主要生产企业通讯类产品)、昆山沪利微电(主要生产汽车板和汽车类低端非安全性产品)、湖北黄石新厂黄石沪士(以中低端产品为主,承接昆山两厂订单转移,设计产能300万平方米)。昆山地区由于在环太湖流域,环保监管非常严,严格限制排污量,因此公司盈利较好的沪利微电和青淞厂产能受到制约。公司的策略是把中低端产品往黄石厂转移,在黄石扩产,昆山基地承接更高端的产品线。

黄石厂扭亏为盈,为后续公司产能主要扩充、承接基地

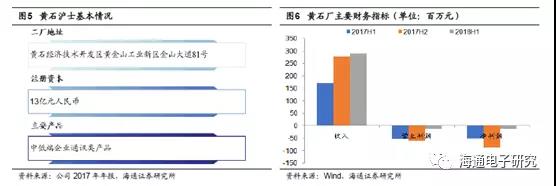

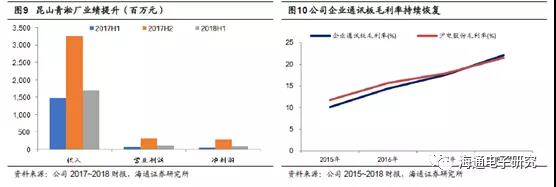

黄石厂于2018Q2正式扭亏。黄石沪士成立于2012年2月27日,注册资本为13亿元人民币,定位于中低端企业通讯类PCB(18层以下),黄石厂自14年投建以来持续亏损。随着陆续承接昆山本部的中低端客户订单转移,产能利用率持续提升,18Q2开始扭亏,预计后续将贡献业绩。

根据公司2017年年报、2018年半年报,黄石厂后续还将承接公司昆山本部的中端企业通讯板、非安全性汽车板和工业控制板的产能订单转移,并已加快转移速度。另外,公司已启动黄石厂汽车板专线的产能规划建设,设立安全级别汽车板生产线,配备专门的经营团队,预计将在2019年年底投产。

昆山本部剑指中高端产品,搬厂完成后经营持续改善

昆山新厂搬迁后盈利能力持续恢复、经营改善。昆山本部因政府征地,经历了从老厂搬迁到新厂的漫长过程,从12年开始启动到15年底彻底搬迁完成。2016年公司昆山老厂已全面完成搬迁工作,并已收妥全部搬迁补偿款。搬迁过程中,公司盈利情况大幅下滑,目前已基本恢复到公司搬厂之前的正常盈利水平。

本部搬厂后经营持续改善、盈利能力恢复。以企业通讯板为主要产品的昆山新厂,其设备精密度、自动化水平、生产效率较昆山老厂大幅提升。根据2018年中报,公司通讯板业务毛利率提升4.25pct至22.11%,昆山青淞厂归母净利润同比增长59%。

公司发布的业绩预告显示,预计公司2018年前三季度经营业绩将同比增长103.83%—140.89%。我们预计,业绩增长与客户产品结构优化、毛利率提升有关。我们判断,随着公司客户及产品结构的持续优化,产能利用率的提高,自动化生产线的调适以及相应管理制度的优化,青淞厂的生产效率和产品品质将得到持续提升,并带动成本降低,最终将达到良性循环改善。

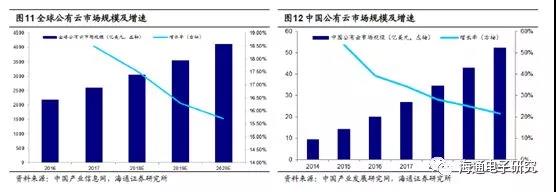

云计算市场高速增长,公司数据通信板有望受益。未来,越来越多的数据中心厂商将向云计算数据中心转型。根据Gartner预测,2020年全球公有云市场规模将达到4114亿美元,预计2017-2020年年均复合增长率将达到16.50%。中国云计算市场起步较晚,落后国际市场5年左右。近年来,受到政策和技术升级的双重驱动,中国云计算市场快速追赶。根据IDC预测,2020年中国公有云市场规模将超过52.42亿美元,2017-2020年年均复合增长率约为24.83%,增速领先于全球平均水平。

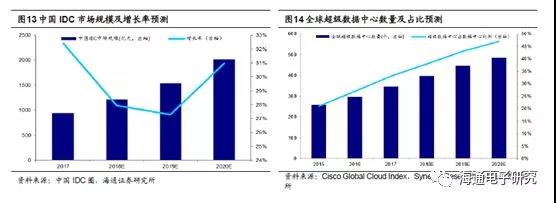

根据中国IDC圈预测,受云计算驱动,中国IDC市场保持高速增长,2020年市场规模有望突破2000亿元。未来,云计算驱动的超级数据中心成为数据中心发展的主要形式。根据中国产业信息网预测,超大规模数据中心数量将从2015年的259个增长到2020年的485个。届时,公司IDC用高层PCB有望从中受益,另外数据通信用高层板盈利能力好于传统板,公司通讯板业务盈利能力有望持续优化。

根据Prismark的预测,中国市场8-16层多层板、18层以上超高层板2017-2022年复合增长率预计将分别达到4.8%、6.2%,是PCB行业中增长最快的细分市场,这也反映了云计算对高层PCB板的需求。而公司产品主要以高层板为主,将会受益。

5G商用时代即将到来,推动PCB需求爆发。5G基站结构变化,单基站对PCB的需求增加,5G基站数量约为4G基站的1.1~1.5倍,有望达到千万级别,将大力带动高频高速板的需求。高频高速板技术壁垒高,对工艺技术要求严格,公司核心技术全球领先,有望分享5G高端PCB盛宴。假设5G PCB板需求在2019年底爆发,公司2020年通讯板增长有望加速。

随着传统汽车经过ADAS逐渐向自动驾驶过渡,以及新能源汽车的推广,汽车电子的渗透率不断提高,车用PCB的使用越来越广泛。预计未来随着技术的成熟和普及,汽车IT化水平提高,各种功能越来越丰富、实用,并由高端型不断向中低端渗透。未来沪士电子将书写更华丽篇章!

|

|

|

|||