优质PCB内资厂商——景旺转债上市定价分析

7月5日,景旺电子(603228)公开发行A股可转债网上投资者交流会在中国证券网路演中举行,景旺电子董事长/总经理刘绍柏先生、财务总监王长权先生、董事会秘书黄恬先生出席交流会。

首日上市价位预计103元。以7月5日正股收盘价计算,转债对应的转股价值为98元。在7月5日景旺电子可转债发行网上路演时,董事长、总经理刘绍柏先生表示:“公司自上市以来,经营规模和核心竞争力持续提升,形成了深圳、广东河源、江西吉水三大生产基地,位于珠海的第四个生产基地也蓄势待发。公司本次公开发行9.78亿元可转债用于江西景旺二期项目,有利于解决公司产能瓶颈,并提升公司智能化制造水平,实现公司经营规模的进一步扩大。公司在新工厂的建设和运营方面具有丰富的经验,IPO募投项目江西景旺一期已建成达产,且实现效益大幅高于预期效益。本次募投项目于2017年下半年开始建设,第一条生产线已于今年二季度开始投产。”

景旺电子作为专业从事印刷电路板生产销售的PCB龙头,在内资排名中实力仅次于深南,是国内目前少数能够全面覆盖硬性板、柔性板与金属板的电子制造企业,公司产品应用终端多样,主要客户涵盖智能手机、消费电子、通讯、工业控制等多领域细分龙头。受益于优秀的成本管控能力以及生产线的升级改造,在主要原材料大幅涨价的压力下,2017年主力产品的综合毛利率/净利率仍然维持高位运行,得益于持续的产能扩张与强劲的下游需求,公司依托出货量的堆积支撑业绩的稳步增长。

从交易层面来看,景旺总市值200亿,其中前十大股东持股占比90%,作为2017年初上市的远端次新,目前流通盘不足40亿,前十大流通股东持股占比50%出头。

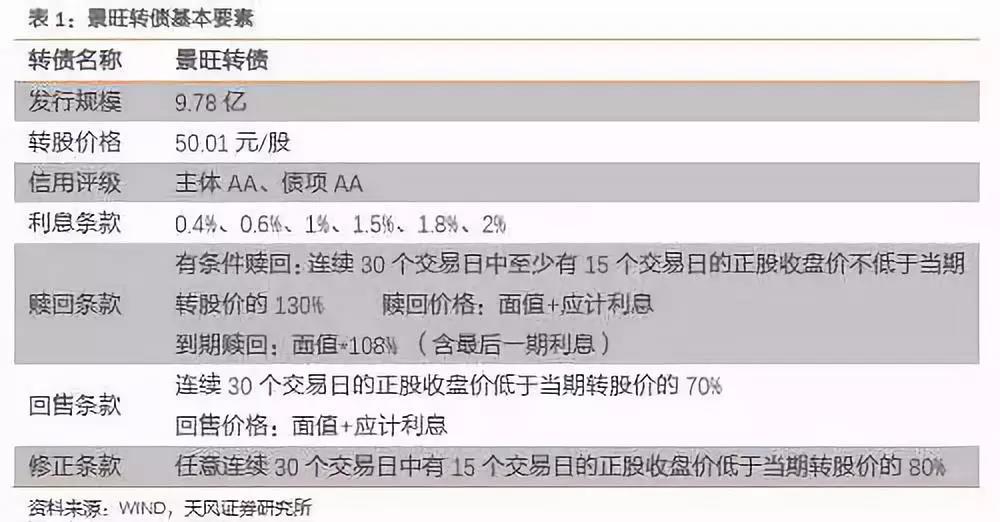

转债基本要素

景旺转债此次发行规模9.78亿,流动性尚可。条款设置整体来看中规中矩,与市场主流并无两异。以7月5日正股收盘价计算,转债对应的转股价值为98元。

正股分析

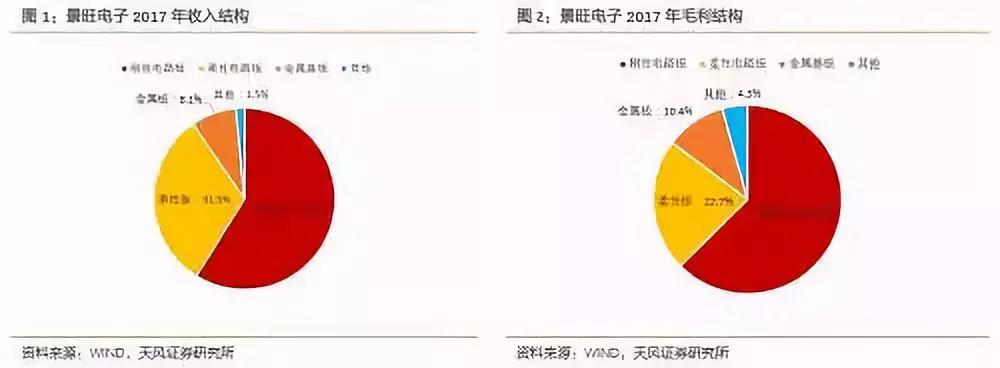

景旺电子成立于1993年,是一家专业从事印刷电路板及高端电子材料生产销售的PCB龙头企业,公司以刚性电路板为发展基础,于2006年和2010年通过建立专业化生产工厂并入柔性板和金属基板领域,是国内目前少数能够覆盖上述全品类的电子制造企业。公司产品应用终端包括智能手机、消费电子、通讯设备、工业控制等行业,下游客户包括Vivo、海拉、艾默生\霍尼韦尔等多领域细分龙头。多年以来,受众更广的刚性板在公司发展中扮演着至关重要的角色,该项分支业务2017年营收和毛利分别贡献24.67亿、8.5亿元,总量占比分别达到59%、62.6%。

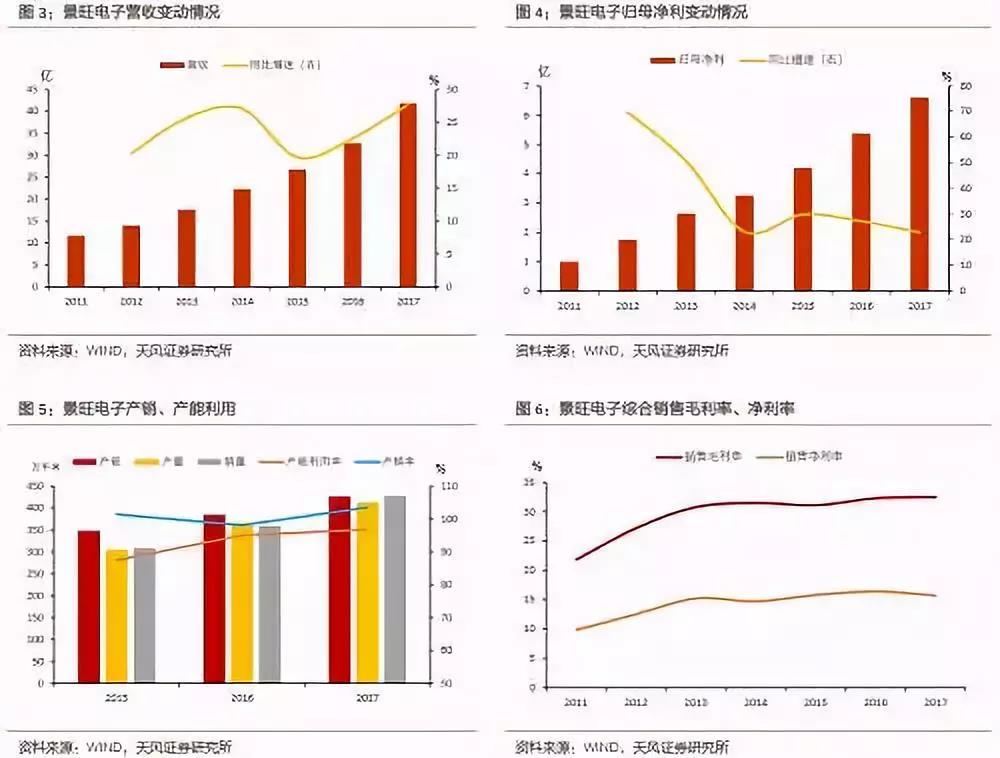

公司2017年实现营业收入41.92亿元,同比增长27.7%,归母净利6.6亿,同比增长22.8%。整体来看在经历前期高速增长期后,公司目前业绩表现趋于稳健,受益于优秀的成本管控能力以及生产线的升级改造,在主要原材料大幅涨价的压力下,2017年印制电路板系列产品的综合毛利率/净利率仍然维持高位运行,而在此期间产能扩张未有间断,伴随持续强劲的下游需求,公司依托出货量的堆积支撑业绩的稳步增长。

2000年以前,美洲、欧洲、日本作为全球PCB最主要的生产基地,曾一度占据全球70%以上的产值,但最近十年伴随各国产业政策转变、生产结构调整、劳动力成本上升等因素的共同作用,亚洲国家的优势正在逐步显现,我国作为全球PCB转移浪潮中的受益者,广阔的电子终端消费市场提供了坚实的发展基础,吸收了大量的外部生产资源,2017年大陆产值占全球比重已超过50%,成为全球最大的产能聚集地,而在未来汽车智能化、新能源化的普及以及通讯行业的投资升级有望长期推动PCB产业需求。

转债募资加码主业,生产线扩张解决产能瓶颈。2017年上市之初,公司就已开启对江西一期工厂的扩建计划,旨在解决柔性及金属基板的产能问题,截至2017年底,公司已有310.78万平刚性板、81.52万平柔性板以及34.2万平金属板产能。而根据公司募集说明书中披露的投资进度,2018年一季度江西一期项目将建设完成,在原有基础上又将新增120万平刚性板以及18万平HDI板产能。公司此次转债募资将用于江西景旺二期扩产,资金到位后,生产线将于2020年二季度全部建成,240万平潜在产能有待释放,达产年度该项目将贡献3.4亿元的税前利润。

此外,2018年4月珠海景旺年产300万平刚性板以及200万平柔性板项目获广东省环保厅批复,假设江西二期与珠海项目未来均顺利投产,基于现有产品的利润回报,产能有序释放将支撑景旺业绩进一步上行。

|

|

|

|||